跌多了会涨,涨多了会跌。近期国内A股市场快速由熊转牛,一波凌厉的上涨行情促使场外资金跑步入市,赚钱效应引来开户人数大增。然而,本周三沪深股指大幅下挫如同一盆冷水,让新入市的股民们体验到投资有风险的含义。本轮牛市行情的背后逻辑和后市走向如何,来听一听岛城券商资深投资顾问的分析及解读。

股市中长期将持续上涨

大多数人都没想到,股市一轮牛市行情突如其来,涨势之快如迅雷不及掩耳。其实,每一轮牛市总是以出人意料的方式展开。当然,从来没有无缘无故的爱,国内股市这波快牛行情的驱动力来自何方呢?东海证券山东分公司资深投资顾问吴东潘近日受访时告诉记者,本轮熊转牛行情的驱动力主要有两大引擎:第一是国内引擎,9月24日,央行提出两个新工具,首先是证券、基金、保险公司可以用自有的债券、股票ETF、沪深300成分股作为抵押,从中央银行换入流动性更好的国债和央行票据,通过这个工具来提升金融机构获取资金的能力,关键是通过这个渠道来的资金只能投资于股票市场。第一期5000亿元,而且潘行长还表示,如果搞得好可以搞三期。其次是股票回购增持的再贷款。央行对商业银行的再贷款利率是1.75%,商业银行实施的利率是2.25%,央行给了50个基点(bp)的空间,首期3000亿元,而且搞得好可以做三期。从政策口径上,是不区分所有制的。这里面对于那些分红率高、基本面韧性比较强的股票的大股东来说,政策给的套利空间就已然出现。第二大引擎是美联储降息。美联储开启降息大幕之后,海量的国际资金将进入新兴市场投资股票等标的。

国联证券青岛分公司机构部总经理李震表示,本轮牛市行情的主要驱动因素是多项利好政策,不过重要的驱动力其实是国内居民存款超过100万亿元,本轮快牛行情必然会引导大量闲余资金进入股市,以往资金的蓄水池是房地产市场,而当下已变成股市。

对于国内股市未来上涨空间的预测,吴东潘表示,短期来看,A股主要指数已经运行到前期较大阻力区域,指数层面有回调整固的需求。中长期来看,货币政策释放暖意,在财政政策加持下,A股上市公司整体业绩有望增长,股指可能再创新高。李震认为,目前中国股市的整体估值,相比较全球其他主要经济体而言依然偏低,现在不是买入一时,而是买入一个时代,股市或将成为共同富裕的“主战场”,投资中国也将是大趋势,后市长期看上涨必然持续。

普涨过后哪些板块有后劲

市场个股在普涨之后必然会震荡分化,究竟哪些板块会更有后劲呢?

中泰证券青岛分公司资深投资顾问李艳受访时表示,近两周股市的核心方向有三个,一是大金融(券商是核心),这是强势行情里扛大旗的,在市场凌厉上攻过程中主打一个“稳准狠”;二是信创概念(鸿蒙方向);三是大科技(半导体芯片为先锋),和港股相关板块一起联袂拉涨。在李艳看来,判断活跃板块一般从两方面观察,一是板块内的高标股,二是板块的趋势中军。高标股连板高度往往用于判断板块整体能涨多高,而趋势中军往往用来判断板块能走多远和走多久。当板块内的趋势中军出现阶段性高位信号或者趋势发生扭转之时,则意味着板块的上涨状态可能发生变化。比如,券商板块这一波行情的趋势中军显然是东方财富。本周三,东方财富单日成交额高达900亿元,创下A股单日成交额新纪录,此前是中国石油2007年11月5日创下的699.9亿元成交额长期霸榜。不过,东方财富本周三走出射击之星技术形态,周四放量下跌,预示着后市步入调整状态。再看鸿蒙概念板块,本轮行情的趋势中军是常山北明,该股连续涨停板,本周四打开一字板。这个趋势中军并没有出现明显的阶段性拐点信号,意味着鸿蒙概念依然还有机会。不过,鸿蒙概念本身属于题材范畴,题材和蓝筹是两种不同的风格,在市场足够强势的时候可能会百花齐放,多数时间都是此消彼长的格局,近期需要进一步关注这个方向能否持续发酵。在半导体芯片方面,港股半导体板块指数在国庆休市期间大幅上涨,截至10月9日本月涨幅达66.7%。而A股10月前两个交易日半导体芯片涨幅为17%,相比港股市场A股半导体芯片板块依然存在上升空间。此外,除了资金猛怼的主流方向之外,近期也可适当关注低位补涨股的交易机会。

在选择投资标的方面,东海证券山东分公司资深投资顾问吴东潘建议关注三个方面,首先是关注资本市场长期资金的投资偏好。比如9月24日会议上,金融监管局和证监会领导均专门提到保险资金,提出要把保险资金的考核期从一年变成三年,所以险资在权益市场上的动向值得投资者关注;其次是宽基指数基金。对于公募基金的未来发展,监管层支持的是权益型基金,并且是指数基金;第三是高股息、高分红等绩优企业。证监会负责人指出,资本市场的定位首先是回报投资者,并专门讲了分红创历史新高的数据。从这一点可看出,政策引导的投资方向是那些能够分红的、为股东提供持续回报的企业。这与央行政策工具的导向,引导入市的长期资金的投资目标保持一致。

牛市不宜盲目跟风追涨

近期股市赚钱效应明显,众多投资者以为在牛市行情中获利很容易,但事实却是越是牛市氛围越容易盲目跟风追涨杀跌,反而更容易亏损或套牢。如何有效地规避牛市亏损风险呢?吴东潘对此表示,在牛市氛围当中应该以捂股为主,因为绝大多数股票都会上涨,只不过风水轮流转,每个板块的涨跌节奏不一样。例如2014年第一波行情率先涨的是军工、交通运输、钢铁、建筑材料等板块,第二波行情开启证券、银行、地产等板块,第三波主升浪行情当中创业板强于主板,建筑材料、计算机、传媒板块大放异彩。建议投资者不必盲目抛掉自己未上涨的持仓,转而去跟风追涨已经涨幅过大的个股。

“目前股市有5000多家上市公司,下一步不可能普遍上涨,板块及个股走势一定会分化。市场经过短期巨震后会回归基本面,那些业绩差、被大股东减持的公司一定要注意风险,不要高位接盘。”李震提醒说,在牛市行情中避免亏损被套的最好方式是长期主义投资,选择好公司、好团队、好价格的“三好”企业,以买股票就是买公司的投资思路去做资产配置,适当分散做投资组合,不会选股的可以投资基金。

新闻延伸>>>

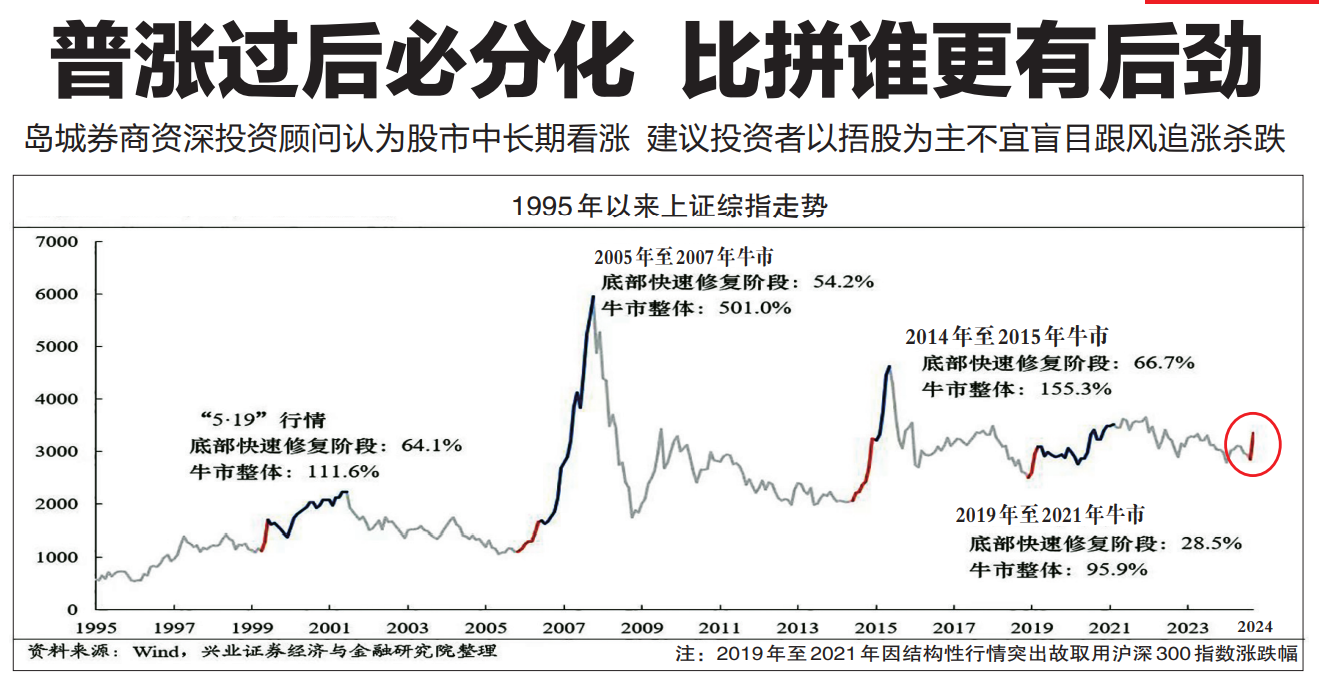

本轮牛市酷似“5·19”行情

牛熊历史总有惊人的相似。海通证券荀玉根团队发布的研究报告指出,本轮股市牛市行情和1999年“5·19”行情较为相似,可以定性为资产重估行情。近两年宏观背景跟1998年至2000年很像,走出困境的较好路径可能是先修复资产负债表,再恢复实体需求。股市首先反映资产重估,等未来经济恢复到潜在增速以上,再切换到基本面驱动。

荀玉根团队认为,本轮股市行情与1999年“5·19”行情均是快速启动、市场放量大涨。两轮行情开启的背景均是市场调整显著、交投低迷、情绪低位。利好政策均在市场极度低迷时明显发力,推动行情快速启动。1999年“5·19”行性启动后市场快速走高,1999年5月至2001年6月牛市期间内,上证综指最大涨幅达到112%,A股赚钱效应驱动下投资者纷纷入市,带来了显著的居民财富效应。从历史来看,股市初期修复的主线往往是前期跌幅较大、低估低配的行业,当前地产、食品饮料和医药等为代表的消费行业的估值和基金配置力度已经处于历史低位。

牛市通常可以分为三个阶段,即孕育期、爆发期、泡沫期。荀玉根团队表示,回顾以1999年“5·19”行情为起点的两年牛市,其前后期的上涨动力存在显著差异,早期主要依赖于流动性改善带来的估值修复,而后期则需要扎实的基本面作为支撑。同样是新旧动能转换,当下基本面企稳回升需要更大努力。借鉴1999年至2001年走势,本轮行情目前还处于第一阶段,演绎资产重估,展望未来,行情如继续深化升级,演变为牛市需要基本面支撑。当下推动经济基本面复苏的重点是恢复内需,其中最关键的可能还是看财政发力程度。

本版撰稿观海新闻/青岛早报记者 杨忠升