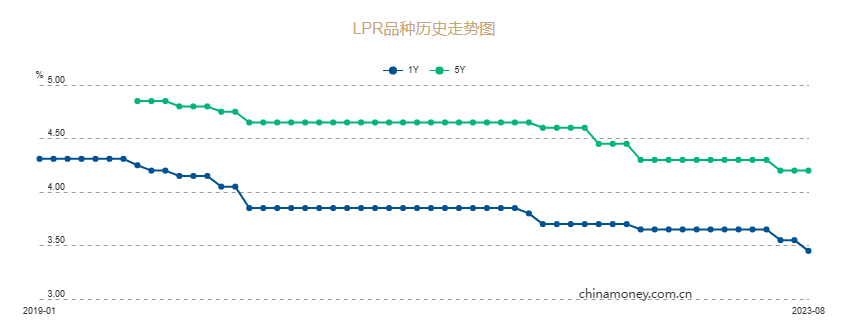

8月LPR降了,不过此次是“非对称降息”!

8月21日,人民银行授权全国银行间同业拆借中心公布了新一期贷款市场报价利率(LPR)。其中,1年期LPR为3.45%,上月为3.55%;5年期以上LPR为4.2%,上月为4.2%。1年期LPR较上月下降10个基点,5年期LPR和上月保持不变。

LPR是由具有代表性的报价行,根据报价行对最优质客户的贷款利率,以公开市场操作利率加点形成的方式报价,是贷款利率定价的主要参考基准。因此,LPR的变化将有效发挥方向性和指导性作用。

图片来源:中国货币网

针对本轮调整,业内专家表示,此前市场对本月LPR报价下调已有预期。主要是因为8月15日,三大利率OMO(公开市场逆回购操作)、MLF(中期借贷便利)、SLF(常备借贷便利)实现年内第二次集体下调,尤其是MLF利率降幅达到15个基点,引发市场对LPR调降幅度的猜想。

不过8月最新LPR的公布,数据还是略低于市场意料:只有1年期LPR出现下降,且幅度小于MLF利率降幅,另外5年期以上则按兵不动。那么,这背后到底隐含了哪些政策深意?

专家认为,此次LPR非对称下调再度释放稳增长信号,有利于保持货币信贷稳定增长、促进企业融资和居民信贷成本稳中有降,有效提振市场信心。

1年期LPR调降 侧重刺激内需和消费

在业内看来,本轮1年期LPR报价下调10个基点,是兼顾了降成本、稳预期和提效率等多重目的。

实际上,今年以来,金融管理部门持续发挥政策利率引导作用,推动实体经济融资成本稳中有降。

具体来看,6月、8月公开市场逆回购操作和MLF中标利率分别合计下行20个和25个基点,释放LPR改革效能。人民银行公布的数据显示,6月新发放企业贷款、个人住房贷款加权平均利率分别为3.95%、4.11%,较去年同期分别低0.21个、0.51个百分点,处于历史低位。

8月18日,人民银行、金融监管局、证监会联合召开会议,进一步明确要“继续推动实体经济融资成本稳中有降”。可以说本次1年期LPR下调,与会议释放的信号保持了一致性。

“本轮调降之后,以LPR为定价基准的存量贷款利率将下降,新增贷款利率也有望降低,有助于降低实体经济融资成本,激发有效融资需求。”招联首席研究员董希淼认为,下阶段要更好发挥LPR形成机制改革作用,推动市场利率继续下行、实体经济融资成本稳中有降,助力宏观经济保持恢复和回升态势。

中国民生银行首席经济学家兼研究院院长温彬认为,在当前银行资产端收益率仍承压的环境下,预计人民银行还将继续引导存款利率下行,以维稳银行息差和利润率。存款利率延续下行,也会在一定程度上推动居民高储蓄的转化,加快消费和投资行为,进而促进经济金融的良性循环。

5年期以上LPR报价维持不变 给存量房贷利率调整预留空间

此次5年期以上LPR维持不变,也超出了市场预期。业内专家表示,这或与银行净息差收窄、存量房贷利率调整方案以及避免新增和存量房贷利率利差进一步扩大有关。

在8月18日中国人民银行、金融监管总局、中国证监会联合召开的电视会议上,除了强调“要继续推动实体经济融资成本稳中有降,规范贷款利率定价秩序”的同时,也表示要统筹考虑增量、存量及其他金融产品价格关系。

“金融机构应重视存量与增量产品之间、不同机构产品之间的价差问题,其中商业银行要正视存量房贷与新增房贷利差过大的问题。在金融管理部门多次表态后,预计利率偏高的存量房贷利率调整方案将加快出台。在此情况下,5年期以上LPR保持不变,有助于商业银行稳定息差水平,保持利润合理增长,增强支持服务实体经济的持续性和高质量发展的稳健性。”招联首席研究员董希淼表示。

光大银行金融市场部宏观研究员周茂华则认为,5年期以上LPR维持不变有两方面原因,一是反映出部分银行净息差压力较大;二是维持5年期以上LPR稳定,有助于避免新增和存量房贷利率的利差进一步扩大的潜在影响。

展望后续,业内专家表示,商业银行应用好存款利率市场化调整机制,有序降低存款利率,持续压降负债成本,继续推动LPR特别是5年期以上LPR下行,促进实体经济融资成本稳中有降。

信息来源:中国人民银行、证券时报、

中国证券报、北京商报等