从4家上市保险公司半年报以及银保监会发布的行业数据来看,上半年保险行业原保险保费收入22369.40亿元,同比下降3.33%。虽是下降,但降幅持续收窄,行业整体有明显回暖趋势。同时,在严监管背景下,保险公司持续优化产品结构,加大对健康保险和金融科技的投入力度,助推行业持续健康发展。

截至目前,4家保险类上市公司中国平安、中国人寿、中国太保和新华保险已全部公布了2018年中期业绩。近期,中国银保监会也公布了保险行业整体业绩。从以上两方面数据来看,用“向好”概括今年上半年的保险业,绝不为过。

保费收入降幅收窄

单从行业半年报数据看,保险业上半年业绩似乎并不尽如人意。银保监会数据显示,上半年保险行业原保险保费收入22369.40亿元,同比下降3.33%。其中,产险公司原保险保费收入6024.18亿元,同比增长14.18%;人身险公司原保险保费收入16345.19亿元,同比下降8.50%。这说明,目前最能代表保险业发展状况和方向的人身险出现了负增长。

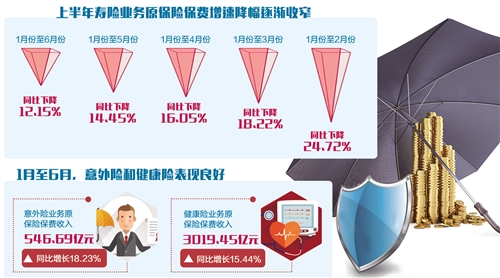

不过,数据下降的背后还藏着别的意味。今年上半年寿险业务原保险保费收入13361.44亿元,同比下降12.15%,但若比较前5个月,即1月份至5月份、1月份至4月份、1月份至3月份和1月份至2月份,该数据分别为下降14.45%、16.05%、18.22%、24.72%。随之,保险行业原保险保费收入的同比增长,也从年初最高的下降18.48%,降低到11.15%、7.84%、5.86%,最后至今年上半年的3.33%。从这个角度看,上半年行业整体保费收入有明显向好回暖趋势。

进一步分析,意外险和健康险的情况让人欣喜。意外险业务原保险保费收入546.69亿元,同比增长18.23%,比前5个月有明显提升,这意味着社会保障意识的不断提高。健康险业务原保险保费收入3019.45亿元,同比增长15.44%,而此前两个月仅有9.32%和6.02%的同比增长。

健康保险在上半年业绩中占有突出位置并不意外,经过多年发展,商业健康保险已成为基本医疗保障制度的重要补位者。今年,保险在对接医养、提供一站式健康管理服务、搭建大健康生态服务体系方面有进一步深化的趋势。比如,泰康保险集团今年加大了在大健康产业上的投入,斥资23亿元的泰康之家蜀园正式开园。

今年的另一个潮流是保险公司纷纷与医疗或者医药企业强强联手。比如,6月25日,泰康保险集团战略投资拜博口腔医疗集团;8月14日,中国平安保险(集团)股份有限公司与中国医药集团有限公司签署战略合作协议。其他如中国人寿、中国太保、新华保险等保险企业也在纷纷通过多种模式进军医疗产业,扩大商业健康领地。

如此形势之下,上半年健康保险不断回升自然是大势所趋。

结构调整成绩显著

“展望我国保险业的发展,需要在两个维度下进行,一个是党的十九大开启了新时代,这为保险业营造了巨大的发展空间。另一个是三大攻坚战之一,即防范化解重大风险。因此,进一步规范并防范风险,无疑是保险业的一个重要工作。”中国人保财险前执行副总裁王和如是说。

上半年,保险业监管趋严。2017年最后一个工作日,监管部门发布了《关于组织开展人身保险治理销售乱象打击非法经营专项行动的通知》,这被业界认为是主要针对2018年“开门红”乱象。事实证明,2018年保险业的“开门红”如期折戟,往年“开门红”保费占全年保费一半的局面不复存在,这也影响了接下来几个月的保费增长。

“开门红”不再的同时,行业的结构调整也在持续。以中国人寿为例,受制于年初“开门红”负增长以及由此带来的人力规模的缩小,叠加公司战略调整,上半年中国人寿首年保费同比下滑24.2%,其中趸交和期缴分别同比减少50.3%和增加5.1%。“而续期业务提升30.3%,在总保费中的占比提升13.1个百分点至65.2%,彰显了中国人寿的转型成果。”申万宏源的马鲲鹏说。

国寿股份总裁林岱仁则表示,上半年之所以大规模缩减趸交,建立在续期保费大幅增长和费差结余的基础之上。目前来看,公司已完成缴费业务结构的调整,开始进入产品结构调整阶段。

上半年,中国平安的寿险及健康险新业务价值387.57亿元,同比增长0.2%,二季度同比增长9.9%,扭转了一季度负增长的局面。而新业务价值转正是产品结构持续优化的结果。中国太保的情况同样如此,上半年寿险新业务价值162.89亿元,同比减少17.5%;但新业务价值率41.4%,同比提升0.8个百分点。

新华保险是一个特例。在行业保费增速整体放缓的形势下,新华保险上半年共实现保费收入678.70亿元,同比增长10.8%。应该说,新华保险熬过了结构调整最艰难的时刻,进入了健康可持续发展的正轨,其归属母公司股东净利润57.99亿元,同比增长79.1%;上半年新业务价值率同比上升11.2个百分点至50.5%;内含价值、剩余边际较上年末分别增长7.9%和8.1%。

行业数据上,保险业新增保单件数134.03亿件,同比增长93.56%。这是全行业结构调整的成绩。

上半年,尽管有这样那样的难题,但保险行业的发展质量仍在持续提高,前景可期。这还可以从前不久《财富》杂志公布的最新世界500强排行榜得到验证。

7月份出炉的世界500强排行榜共有包括中国平安、中国人寿、人保集团、中国太保、中国太平和泰康保险等9家中国保险企业。今年新上榜的13家中国公司中,保险业就占了3家,是新上榜公司最集中的行业。

此外,今年上半年,给保险业带来长久动力的还有个人税收递延型商业养老保险试点的进一步开放。随着我国加速进入老龄社会,养老市场潜力无限,有专业人士预计,此举将会带来千亿元级别的保费增量。而今年以来频出的相关金融开放政策,再次为保险业开启了对外开放的大门。这些无疑都对上半年保险行业加快收窄下降幅度起到了助推作用。

金融科技赋能保险

上半年,保险业发展一个重要看点依然是金融科技。以中国平安为例,其金融科技的贡献非常抢眼地体现在业绩中。上半年,中国平安金融科技与医疗科技业务实现营运利润46.07亿元,在集团营运利润中占比7.0%,同比提升6.4个百分点。而且,其多家子公司表现突出。

截至6月末,陆金所平台注册用户数3684万,同比增长18.0%;平安好医生上半年营业收入11.23亿元,同比增长150.3%。此外,平安医保科技于年初完成11.5亿美元融资,投后估值达88亿美元;金融壹账通上半年完成7.5亿美元融资,投后估值达75亿美元;着力于打造汽车服务生态圈的汽车之家上半年市值突破百亿美元,较年初增长40%。截至6月末,中国平安的科技专利申请数累计达6121项,较年初大幅上升。

近日,中国平安从“智慧、智理、智效”建设理念出发,依托智能认知、人工智能、区块链、云计算四大核心技术,首次系统化公开展示“1+N”智慧城市平台体系及解决方案,包括智慧财政、安防、交通、医疗、房产、环保、养老等,用科技赋能新型智慧城市建设。这无疑预示着,科技在中国平安发展的大规划中持续升级,开始占据越来越重要的位置。

值得关注的是,金融科技为保险赋能,中国平安只是走在了行业的前面,后面的随行者不乏其人,且正成为行业潮流。下半年,相信会有越来越多的科技能量积聚,并助推保险行业业绩持续健康增长。