贷款市场报价利率(LPR)继续“按兵不动”。

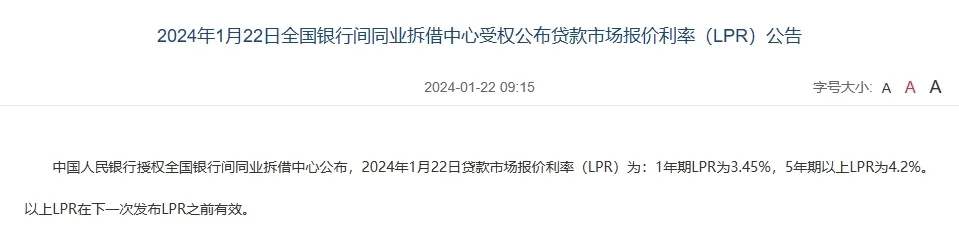

据全国银行间同业拆借中心网站公告,中国人民银行授权全国银行间同业拆借中心公布,2024年1月22日贷款市场报价利率(LPR)为:1年期LPR为3.45%,5年期以上LPR为4.2%。以上LPR在下一次发布LPR之前有效。

来源:全国银行间同业拆借中心网站

值得注意的是,1月19日,央行指导利率自律机制对场内外LPR报价行进行考核并调整了LPR报价行名单,新增中信银行和江苏银行,调整后的LPR报价行数量由18家增至20家,调整自1月22日起实施。这是2019年LPR报价机制改革以来,央行第二次调整报价行名单。

MLF(中期借贷便利)今年首次操作也保持利率未变。央行1月15日公告显示,为维护银行体系流动性合理充裕,开展9950亿元1年期中期借贷便利操作,中标利率2.50%,与此前一致。

多家机构均预测,本次LPR维持不动,后市仍有可能降息和降准。

东方金诚分析,考虑到MLF操作利率是LPR报价的定价基础,加之当前商业银行净息差承压,因此尽管近期商业银行启动新一轮存款利率下调,但综合考虑各类影响LPR报价加点因素,1年期和5年期以上LPR报价都将保持不变。

信达证券也认为,MLF平价续作后,本月LPR报价下行动力或不足,即便调整,幅度预计也有限。不过,考虑到一季度财政有望前置发力、信贷开门红、平滑春节流动性等诉求,以及美联储降息预期升温、2023年存款利率多次下调已为降息打开空间,一季度仍有降息和降准的可能性,后续需重点关注前期政策的落地效果。

华泰证券指出,目前银行净息差水平仍在低位,主动下调LPR的动力不足。一季度降准的可能性较高,但落地时间在3月逻辑上更合理。降息方面,结合增长和通胀等六大因素看,当前仍处于降息周期中,时点选择存在很大不确定性,关注一季度末到二季度。