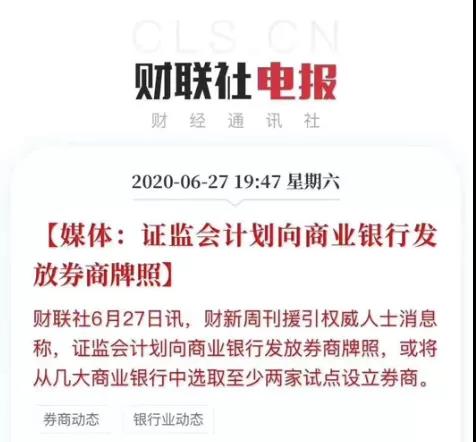

青岛新闻网6月29日讯 28日早上的朋友圈,被一条新闻刷屏了:“证监会计划向商业银行发放券商牌照,或将从几大商业银行中选取至少两家试点设立券商。”。

一时间议论纷纷,我个人认为:如果这则消息落地成真,则堪称十年来最强力度的金融体系改革之一。

利好还是利空?我们静下心来慢慢说。

1、银行拟提券商牌照是心血来潮还是蓄意已久?

直接给银行发券商牌照意味着要打破原本的分业监管模式。

《证券法》第六条曾明确规定,证券业和银行业、信托业、保险业实行分业经营、分业管理,证券公司与银行、信托、保险业务机构分别设立。

这也是不少人对此信息存疑的主要原因。

但其中《证券法》另注明的,“国家另有规定除外”其实早为打破分业经营预留了空间。

实际上,打破固有的分业监管模式、银券合作的风声由来已久。

2015年3月份,证监会表示,证监会正在研究商业银行在风险隔离的基础上申请券商牌照的制度和配套安排,但政策落地尚无明确时间表。

2015年7月1日,传出首家银行获得券商牌照:交通银行继“混改”方案获批后,“混业”也尘埃落地。

银保合作、银信合作、银券合作,一直是大势所趋。

但在分业经营与牌照的限制下,银行系券商虽已具备实力,但内部协同并没有打通,持牌业务仅局限于银行间市场,无法参与其他资本市场业务。

2、银行若拿券商牌照是利好还是利空?

现在群里、朋友圈里的评论都是对银行业的利好、对券商的利空。

对券商是利空比较容易理解,券商自身面临着转型压力、人才匮乏和互联网兴起对经纪业务的冲击,日子已经很难过了。

现在好了,老大哥(银行)也要下水来干券商业务,那么经纪业务收入压力更大了,客户来源也被切走大部分。银行有了券商牌照就可以设立基金子公司,自己发基金产品自己卖,是不是就不用外采了?

还有朋友说这是监管层为了让券商甩掉包袱,全力转型做投资银行业务。

问题是,银行手里握着客户资源、存款资源和贷款资源。券商和银行的券商子公司去争一个投行业务,有机会吗?

为什么我在开头就说这个政策可能是十年来最强力度的金融政策,原因之一在于这可能让证券行业的土壤发生根本性变化。

但另一方面,分食券商这块大蛋糕,并没有那么容易。

银行一直是国内金融业的老大哥,资本雄厚、实力最强,但是银行业本身的发展也转型压力也很大。

从我们最熟悉的财富管理业务来说,国内的银行其财富管理能力还处在“1.0产品销售”阶段,距离亚洲发达地区银行的“2.0资产配置”阶段有差距,就更不用提瑞银们已经成功晋级的“3.0全权委托”阶段了。

银行业在财富管理领域的服务能力、专业水平、人员素质、理念意识,还有一段路要走。

银行做券商业务,实则是“跨界经营”,强行切入二级市场业务,对于本身的存贷业务并无任何增益,反而可能削弱其存款厚度。

3、非常规决策背后的逻辑

相信大家初看到这则新闻时的第一反应是诧异,接下来我们静下心来分析一下这则决策背后所隐藏的监管层意图。

第一,银行可以说是中国金融业的“超级工具人”,效率极高。这一点从一夜之间全民“ETC”上就可以看得出来,这个执行力实在是太馋人了,监管层如果不好好利用,可能监管自己都觉得可惜。

第二,证券公司的本职工作是搞活资本市场,说大白话就是拉散户入市炒股。前几天有个段子在微博上比较火,调侃的就是大盘一躺就是十年,如果你是企业的老板,业务部门之间差异太大,综合考虑业务能力,重新探索更多可能,是不是一个很可以尝试的企业决策呢?

第三,监管让银行来搞券商业务,可能是为了让银行实现监管的目标 --搞活资本市场。如果接下来银行拿到券商牌照,也会有配套政策和要求让银行在风险隔离的情况下全力推动证券经纪业务,往股市输送客户和资金。对于股市的引流,券商相当于自来水管,银行则是大型喷灌,力度自然不是一个级别的。

第四,我们进一步推断该决策的深层因素其实是监管希望可以引导资金进行分流,投往二级市场的资金多了,股市的赚钱效应起来了,投往房地产领域的投资基金则有可能减少。其实国家已经出台了完善资本市场的诸多配套政策,从科创板到指数编订规则调整,都是为了让股市成为承接房地产投资基金的蓄水池,降低系统性风险。

写在最后:

股市兴,楼市平,国家利。无论分业、混业如何演变,无论银行与券商保险信托改革的内因如何,我们的市场都在变得越来越成熟、越来越健康。而我们既是历史的亲历者,也是历史的见证者,很荣幸能够作为财富管理行业的研究者亲历这一切。