金融控股公司大多子公司、业务门类多,跨市场、跨领域经营,一些子公司之间没有真正建起防火墙,风险交叉传染,而且不容易被发现。建议尽快出台相应管理办法,明确金融控股公司市场准入、资本充足、杠杆率、关联交易、公司治理、内控机制、风险防控等方面要求——

金融控股公司监管制度的建立近年来成为业界关注的焦点话题。全国政协委员、中国人民银行上海总部副主任金鹏辉在全国两会期间表示,金融控股公司监管办法正在研究中,有不少进展,也有模拟监管试点。

央行去年发布的《中国金融稳定报告(2018)》(以下简称报告)指出,近年来,我国金融业市场化程度不断提升,部分非金融企业通过发起设立、并购、参股等方式,投资控股了多家、多类金融机构,形成一批具有金融控股公司特征的集团,其中,一些金融控股公司野蛮生长,体量大,业务杂,关联风险高,但监管缺失,可能威胁经济和社会稳定。为促进金融控股公司健康发展,迫切需要建立相应的监管制度。

金融业发展升级的产物

“作为一种企业组织创新,金融控股公司近年来在我国发展迅速。它是经济全球化背景下,产业资本与金融资本深度融合的产物,也是金融行业发展逐渐升级的产物。”中国人民大学重阳金融研究院高级研究员董希淼认为,在一定程度上,金融控股公司通过资源和客户的分类、整合和资源协同,实现金融对社会发展需求的多方位服务,提高经济社会运行效率。

什么是金融控股公司?从国际实践看,其本质特征在于对两个或两个以上不同类型金融机构拥有实质控制权,主要有纯粹型金融控股公司和事业型金融控股公司两种模式,前者以美国、日本等国为代表,后者在欧洲国家地区较为常见。纯粹型金融控股公司仅进行股权管理,制定控股集团战略规划,其所有金融业务都由子公司经营,而事业型金融控股公司由金融机构跨业投资其他类型金融机构形成,除进行股权管理外,也直接从事银行、证券、保险等具体金融业务。

报告显示,我国“十一五”和“十二五”规划相继提出“稳步”和“积极稳妥”推进金融业综合经营试点以来,金融业综合经营稳步发展,金融业跨业投资步伐加快,投资金融业的实体企业日益增多,并逐步形成两类金融控股公司。一类是金融机构在开展本行业主营业务的同时,投资或设立其他行业金融机构,形成综合化金融集团,有的还控制了两种或两种以上类型金融机构,母公司成为控股公司,其他行业金融机构作为子公司。如工农中建交等大型银行均已拥有基金、金融租赁、保险子公司;平安集团、中国人寿、中国人保均已投资银行、基金、信托公司。

另一类是非金融企业投资控股两种或两种以上类型金融机构,事实上形成了金融控股公司,具体包括以下5种:国务院批准的支持国家对外开放和经济发展的大型企业集团,投资控股了不同类型金融机构,如中信集团、光大集团均为中央管理的国有独资企业,旗下拥有银行、证券、基金、保险、期货等金融机构及实业;地方政府批准设立的综合性资产投资运营公司,参控股本地的银行、证券、保险等金融机构,如天津泰达集团、上海国际集团、北京金控集团等;中央企业集团母公司出资设立、专门管理集团内金融业务的资产运营公司,如招商局、国家电网、华能集团分别设立了招商局金融集团、英大国际控股集团、华能资本服务公司,对原属母公司的金融机构履行出资人管理职责;民营企业和上市公司通过投资、并购等方式逐步控制多家、多类金融机构,如明天系、海航集团、复星国际、恒大集团等;部分互联网企业在电子商务领域取得优势地位后,逐步向金融业拓展,获取多个金融牌照并建立综合化金融平台,如阿里巴巴、腾讯、苏宁云商、京东等。其中,阿里巴巴划转全部金融资产成立蚂蚁小微金融服务集团,目前拥有第三方支付、小贷、保险、基金、银行等牌照。

突出风险不容忽视

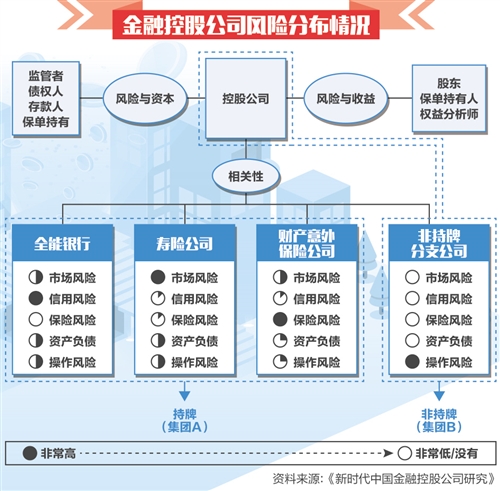

“金融控股公司虽能获得规模经济、范围经济、协同效应和分散经营风险等好处,但也带来了一系列的问题,尤其是在监管缺失的情况下,部分风险已相当突出”,国家金融与发展实验室副主任曾刚表示,比如关联交易风险是金融控股公司最大的风险。

“金融控股公司组织结构上的复杂性使得关联交易隐蔽性增强,投资者、债权人,甚至控股公司最高管理层都难以清楚了解公司内部各个成员之间的授权关系和管理责任,从而无法准确判断和衡量公司的整体风险。此外,部分非金融企业投资控股金融机构后,存在滥用大股东权力倾向,通过关联交易为其融资授信开设特权,变相挪用资金,损害金融机构和存款者利益。”曾刚说。

报告认为,当前,我国金融控股公司的突出风险主要体现在非金融企业投资控股金融机构形成的金融控股公司。非金融企业投资金融机构,可以帮助金融机构增强资本实力,优化非金融企业自身的资本配置,促进服务业发展,还有利于增强金融业与实体经济的相互认知和理解。但其中一些企业投资动机不纯,通过虚假注资、杠杆资金和关联交易,急剧向金融业扩张,同时控制了多个、多类金融机构,形成跨领域、跨业态、跨区域、跨国境经营的金融控股集团,风险不断累积和暴露。

“金融控股公司大多子公司、业务门类多,跨市场、跨领域经营。而一些子公司之间没有真正建起防火墙,风险交叉传染,而且不容易被发现。”董希淼说,一些子公司组织架构非常复杂,公司治理不完善,内控机制缺失,这样风险不容易被发现,监管部门不掌握,很难进行有效监管。

董希淼表示,一些实业型金融控股公司,实业跟金融之间风险交易非常复杂,有时候会存在掏空主业的情况;还有一些互联网公司成立的金融控股公司,拥有多张金融牌照,但在控股公司层面缺乏一些比如资本金、杠杆率的要求,存在野蛮生长、盲目扩张等情况,它的风险处置能力相对比较弱,而且这类金融控股公司涉众性很强,如果发生问题会影响金融稳定,甚至整个社会稳定。

统一规制、分类监管

“野蛮生长的金融控股公司已经成为可能引发系统性风险、具有急性病特征的问题,而在分业监管体制下,金融控股公司的监管主体不明确,存在监管盲点,金融控股集团的风险还在加速积累和显现,迫切需要明确监管主体,出台监管规则,将金融控股公司纳入监管。”报告指出。

“建议尽快出台相应管理办法,明确金融控股公司市场准入、资本充足、杠杆率、关联交易、公司治理、内控机制、风险防控等方面要求。”董希淼表示,一方面通过制定要求规范引导金融控股公司发展,发挥它的积极作用;另一方面也要加强日常监管,落实风险管理主体责任,引导金融控股公司健康可持续发展。

曾刚认为,从未来看,针对金融控股公司的监管应遵循“统一规制、分类监管”的原则来进行。在统一规制的基础上,在监管实施层面,可考虑分类监管。目前我国的金融控股公司可以分为金融机构主导和非金融企业主导两大类,金融机构均有对应的监管主体和基本成熟的监管框架,对这类金融控股集团而言,继续保持现有监管主体,并按统一的规制实施监管是更可行的方案。

真正风险较大、问题更为突出的是非金融企业主导的金融控股公司,这类金控平台没有对应的监管主体,各监管部门的管理只涉及股东资格审查层面,业务运行基本游离于监管之外。因此,尽快明确非金融企业主导的金控公司的监管主体,并将其纳入监管体系是短期内最重要的工作之一。

“当然,由于金融控股公司的风险具有系统性,在分类监管基础上,还需要强化宏观审慎与微观审慎之间,以及不同监管部门之间的协调。可以考虑在金融稳定发展委员会下,设立针对金融控股公司监管的专门协调机制。”曾刚说。