尽管取得不俗的成绩,我国私募基金仍然存在管理粗放、支持创新能力不足和投资生态不健全等问题。私募基金必须更加专注于长周期投研和投后管理能力建设,不断完善内部治理,优化组织架构、绩效考核、人才管理、风险控制,保持高效的决策和组织运作机制。

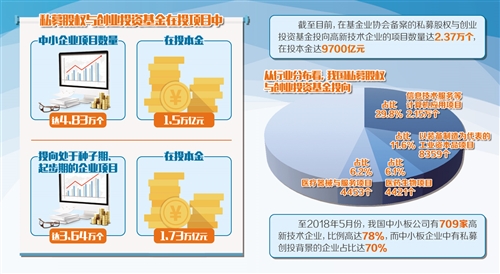

经过多年发展,我国私募股权与创业投资基金已经成为创新资本形成的重要载体之一。中国证监会副主席阎庆民在日前举行的中国私募基金行业高峰论坛上表示,截至目前,在中国证券投资基金业协会备案的私募股权与创业投资基金在投项目中,中小企业项目数量达4.83万个,在投本金为1.50万亿元;投向处于种子期、起步期的企业达3.64万个,在投本金1.73万亿元。私募股权与创业投资基金在提供中小企业创新的初始资本、提供新旧动能转换、助推多层次资本市场的建立等三方面发挥出重要作用。

推动新旧动能转换

科学技术是第一生产力,创新资本形成能力是技术创新核心能力之一。从宏观层面看,私募股权与创业投资达到一定规模和深度,就能推动新经济成长并淘汰旧经济,推动创新增长良性循环。

一方面,私募股权与创投基金能推动新旧动能转换。截至目前,在基金业协会备案的私募股权与创业投资基金投向高新技术企业的项目数量达2.37万个,在投本金达9700亿元。从行业分布看,我国私募股权与创业投资基金投向信息技术服务等计算机应用的项目2.15万个,占比29.8%,投向以装备制造为代表的工业资本品项目8359个,占比11.6%,投向医药生物的项目数量4421个,占比6.1%,投向医疗器械与服务的项目数量4453个,占比6.2%。其中,并购投资一般面向成熟后期企业进行投资,目的是优化目标企业组织结构,推动企业战略调整或资产重组,跨越原有企业生命衰退期,实现股权增值回报。

阎庆民认为,从宏观层面看,并购投资可以加速新技术扩散,通过企业层面的效率改善提升经济体的产出能力。截至目前,基金业协会已备案并购基金4550只,管理规模1.4万亿元,占私募股权投资基金全部管理规模的21.9%,地位日益显著。

另一方面,私募基金能够助推多层次资本市场的建立。私募基金挖掘高成长小微企业,向企业注入资本、管理、创新活力,协调企业各类股东、管理层、基金投资者之间的利益关系,提升企业运作透明程度和治理规范程度,为资本市场挖掘和输送了大批优质投资标的。

证监会统计显示,2017年以来,共有246家战略性新兴产业企业实现IPO,占新上市企业家数的50%,覆盖了新一代信息技术、高端装备制造、新能源、生物医药等关键领域。

自2004年深圳中小企业板问世至2018年5月份,我国中小板公司有709家高新技术企业,比例高达78%,而中小板企业中有私募创投背景的企业占比达70%。

存在问题值得关注

中国私募基金行业高峰论坛嘉宾认为,尽管取得不俗的成绩,我国私募基金仍然存在管理粗放、支持创新能力不足和投资生态不健全等问题。

一是“小、散、弱”,即私募基金规模小、数量多、专业性不强。截至目前,在基金业协会登记的私募基金管理人2.44万家,备案私募基金7.46万只,管理资产规模达到12.8万亿元。其中,证券类私募基金管理人8787家,管理规模在5亿元以下的机构占比达93.4%,单个管理人平均管理规模2.46亿元;私募股权、创业投资基金管理人14377家,管理规模在5亿元以下的机构占比达82.1%,单个管理人平均管理规模6.06亿元。

阎庆民认为,部分机构股权架构复杂,存在交叉持股、多层嵌套;部分机构出于规模扩张或内部管理需要,登记多家同类私募基金管理人;部分机构虚假出资或抽逃资本,扰乱行业秩序;部分机构股权代持,规避重大关联交易披露,导致利益冲突和利益输送。部分产品滥用备案信用非法募资,分散募集、集中运作,变相开展“资金池”业务等。

二是“短平快”,即资金来源和投资行为短期化,追求快速回报。从资金来源看,我国私募股权与创业投资基金的资金来源多样,长期资金占比较低。境内机构、银行理财以及各类资产管理产品出资占比高达83%,但养老金、保险资金、社会公益基金等真正的长期资金合计占比仅为3.1%。而在美国等成熟市场,各级养老金计划在私募股权投资基金中的出资占比高达32.7%,构成私募股权投资基金最重要、最稳定的资金来源。从被投资项目所处阶段来看,我国私募股权基金更倾向于投资变现快的应用层项目,对基础层和技术层投资很少。实践中,多数私募基金甚至早期投资均将产品的可落地与明确的市场化场景作为筛选项目的重要指标。

三是“募、投、退”不通畅。私募基金行业多样性不够,“募资难”“投资难”“退出难”问题时有凸显。虽然《基金法》为统一规范契约型、合伙型、公司型基金提供了法理依据,但实践中,市场、监管各方对私募基金认识不一,导致在监管、自律等方面,针对私募基金制定的规则缺少内在一致性,在有些方面不符合私募基金的本质要求。

加强三方面能力建设

如何解决行业发展问题,继续优化私募基金发展,提升创新资本形成能力?与会专家提出了建议。

阎庆民表示,首先应加强专业化投资管理能力建设。私募基金尤其是私募股权投资基金必须更加专注于长周期投研和投后管理能力建设,不断完善内部治理,优化组织架构、绩效考核、人才管理、风险控制,保持高效的决策和组织运作机制。其次,要加强行业治理体系建设。要在《基金法》框架下完善行政监管底线标准,提高登记备案透明度,为市场提供清晰的展业标准。在此基础上,探索落实中央—地方双层治理机制,构建自律、行政、司法相互协调、相互补充的现代治理体系。再次,加强长期资本制度建设。应当进一步完善一二三支柱养老金市场化投资管理制度,建立长周期考核机制。推动资金转化为长期资本,只有建立有利于资金长周期运作的激励制度,才能从根源上改善投资基金的跨周期投资和逆周期监管的能力,解决跨市场、跨行业、跨周期发展问题。

中国证券投资基金业协会会长洪磊认为,过去一年来,基金业协会持续完善私募基金的登记备案管理,深化市场化信用积累与信用博弈机制,服务会员方面取得重大突破,多次与财政部、税务总局等相关部门沟通协调行业税收政策问题。未来,基金协会将继续完善自律管理与服务体系。