截至今年6月末,五大行的不良贷款均较2017年末下降,部分股份行出现了不良贷款余额、不良贷款率“双降”,同时,多家银行的拨备覆盖率有所上升,风险抵补能力进一步增强。银行业还从优化信贷结构、优化管理流程、借力科技治贷三方面加大了信贷管理力度,防止“病从口入”。

作为实体经济运行的“晴雨表”,我国银行业的资产质量一直是备受关注的核心议题。上市银行陆续发布的2018年半年度报告显示,我国商业银行资产质量稳中向好的趋势没有变,部分银行不良贷款率较2017年末出现下降。

同时,多家银行上半年均用“真金白银”加大了不良资产处置力度,并通过多种途径来强化风险管理水平,提升管理效能,以保证资产质量洁净。

资产质量保持稳定

从已发布的中报看,上市银行资产质量保持稳定。截至今年6月末,五大行的不良贷款均较2017年末下降,部分股份行出现了不良贷款余额、不良贷款率“双降”。同时,多家银行的拨备覆盖率有所上升,风险抵补能力进一步增强。

多家银行负责人认为资产质量“稳中向好”的趋势没有变,并对未来的资产质量预期表示出信心和底气。

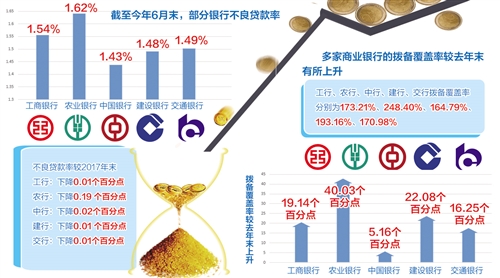

中报显示,五大行不良贷款率均出现下降,不良贷款余额虽有升有降但保持稳定。具体来看,截至今年6月末,中国工商银行、中国农业银行、中国银行、中国建设银行、交通银行的不良贷款率分别为1.54%、1.62%、1.43%、1.48%、1.49%,分别较2017年末下降0.01个百分点、0.19个百分点、0.02个百分点、0.01个百分点、0.01个百分点。

从不良贷款余额看,截至今年6月末,工行不良贷款余额2299.76亿元,较上年末增加89.88亿元;农行不良贷款余额1858.95亿元,较上年末减少81.37亿元;中行不良贷款余额1633.04亿元,比上年末增加48.35亿元;建行不良贷款余额1987.54亿元,较上年末增加64.63亿元;交行不良贷款余额715.12亿元,较上年末增加30.06亿元。

从分布领域看,不良贷款主要集中在制造业,部分轻工、装备制造和化工等中低端制造业领域受市场有效需求放缓、行业内市场竞争激烈等因素影响,部分企业因资金链断裂出现贷款违约,不良贷款有所增加。

股份制商业银行资产质量也保持基本稳定。其中,招商银行不良贷款出现“双降”。截至今年6月末,该行不良贷款余额553.82亿元,比上年末减少20.11亿元,不良贷款率1.43%,比上年末下降0.18个百分点。

除了上述两个指标,“拨备覆盖率”也是分析银行资产质量的重要因素,反映出银行的风险抵补能力。若一家银行的拨备覆盖率是150%,则意味着这家银行已为1元的不良贷款准备出1.5元作为冲抵。

已披露的中报显示,多家商业银行的拨备覆盖率较去年末有所上升。其中,工行、农行、中行、建行、交行分别为173.21%、248.40%、164.79%、193.16%、170.98%,分别较去年末上升19.14个百分点、40.03个百分点、5.16个百分点、22.08个百分点、16.25个百分点。

加大不良资产处置力度

资产质量稳中向好的背后,是各行上半年均加大了不良资产的处置力度,手段之一便是用利润中的“真金白银”来核销不良资产。同时,现金清收、重整重组、批量转让、不良资产证券化等市场化处置手段也被广泛运用。

中国工商银行董事长易会满表示,在过去的2015年至2017年3年时间里,该行把握住财务实力比较强、盈利状况较好、拨备基础不错的有利条件,共支出2050亿元处置了6000亿元不良贷款。

“今年将投入1000亿元作为呆账准备金,处置2200亿元不良贷款,即4年共处置不良贷款8200亿元,这个数据在目前工行14万亿元的贷款余额中占比达6%。”易会满说。

“我们对未来的资产质量预期有信心和底气。”易会满说,工行盈利能力稳定,同时还有4000亿元拨备作为风险抵补,加之信贷结构优化,都有利于资产质量的改善。他表示,接下来将主动推进风险防控转型与基础管理升级,以过硬的措施抓好新“出血点”管控和存量风险管控,打造更加健康的机体。

“中行上半年大力清收不良资产,统一调配行内外清收资源,集中管理不良项目,提高处置效率,累计化解不良资产753亿元,同比多化解18亿元。”该行首席风险官潘岳汉说。据介绍,中行多策并举,拓宽了银行卡及个人金融类不良贷款处置渠道,成功发行了银行卡及个人金融类不良贷款资产支持证券。

“下一步,中行将努力整合行内外资源,持续推进不良化解工作向精细化转变。同时,针对潜在风险,持续推进监控预警系统建设,开展多领域、多维度的风险排查,力争实现潜在风险早发现、早预警和早化解。”潘岳汉说。

招行相关负责人表示,该行运用多种途径化解风险资产,2018年上半年共处置不良贷款181.87亿元。其中,常规核销84.99亿元,清收61.64亿元,不良资产证券化15.23亿元,通过重组、抵债、减免等其他方式处置20.01亿元。

实际上,针对不良贷款风险,监管机构已多次强调“以丰补歉”和逆周期调节,即要求银行业金融机构在贷款增速较高、净利润增长较快的年份多计提贷款减值损失准备,以保持稳定的风险抵补能力,防患于未然。

分析多家银行的中报可发现,反映经营成长性的“拨备前利润”指标均处于近年来的较高水平,这意味着,目前银行有实力、潜力、空间来消化、处置不良资产。

提升风险管理效能

资产质量既取决于经济环境,但更取决于银行的管理水平、风险偏好。如何提升风险管理效能、防止“病从口入”?

从实践看,今年上半年银行业从三方面加大了信贷管理力度,即优化信贷结构、优化管理流程、借力科技治贷。

从优化信贷结构方面看,农行上半年突出对钢铁、煤炭、房地产等重点行业开展排查,做好风险预警和化解,同时强化重点客户的风险监测工作,加强大额用信集团的贷后管理力度。

“在客户选择方面,工行不唯行业、不唯大小、不唯所有制,只唯优劣。”易会满说,该行对于2013年以后的新增贷款,以新老划断的方式严控资产质量。目前,工行2013年以来新发放贷款已占贷款总额的71%,不良贷款率控制在0.88%。

“建行继续巩固个人住房和基础设施领域优势,加大普惠金融、绿色信贷和战略性新兴产业的投入,严格控制产能严重过剩行业信贷投入。”该行董事会秘书黄志凌说。

从优化管理流程方面看,工行实施差异化、人格化授权,推行专家治贷、专业治贷;中行则加大了大户集中度的管控,实行大户信贷经营管理责任制,明确、强化各级机构管理者的经营管理责任。

从借力科技治贷方面看,多家银行以科技为利器,运用大数据对准入、贷后、投后进行全流程跟踪分析,智能化阻断不良贷款的生成。

据介绍,目前建行已成立“风险计量中心”,将其作为全面风险监控的预警平台;招行则实施IFRS9(国际财务报告准则第9号金融工具)下的“预期损失模式拨备模型”,通过引入大数据和金融科技技术,提升其风险管理量化工具的实用性与精确性。