财富分配如果越来越不平衡,人心就会越来越浮躁,不在沉默中爆发,就在沉默中灭亡。

2019年,印度打响了降息第一枪。

2月7日,印度央行意外宣布降息25个基点,这是印度自2018年4月启动加息周期以后首次降息。

回忆2018年,许多国家迫于美国加息所带来的资本外流压力,纷纷加息应对货币贬值,其中就包括了印度。

时间前后不到1年,加息2次,最终印度还是扛不住加息的压力,选择了降息。

不仅是印度,其他国家也一样。

1月28日,欧洲央行暗示如果形式变得非常糟糕,不排除重启新一轮的QE量化宽松买债政策。

2月7日,英国央行下调今明两年经济增长预期,称下调增长预期反映了全球经济走弱和英国脱欧不确定性上升。随着脱欧节点的临界,市场一度传闻的通过降息对冲脱欧负面影响的政策操作,其可能性正在提高。

2月8日,澳洲联储暗示未来降息概率大增,并下调了经济增长预期。

一时之间,全球似乎又开始酝酿降息潮。

作为每一轮全球货币政策的主导者,美联储也释放出鸽派信号。

1月31日,美联储召开2019年的第一次利率会议,会后声明删除了今年再次加息的措辞,并表示它正在会采取一种更为谨慎的做法。

在新闻发布会上,美联储主席鲍威尔更是一锤定音表示到:

“加息的理由有所减弱,我需要看到进一步加息的必要性。”

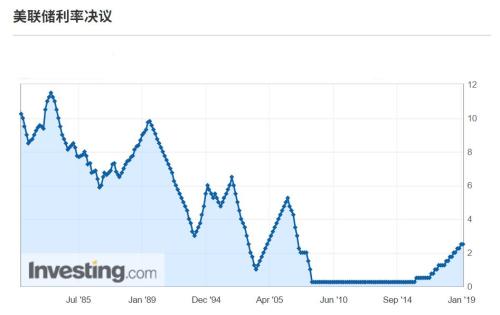

美国此轮加息周期开始于2015年12月,可能终止在2019年某一天。

接下来无论降息与否,2.5%,2.75%,甚至是3%都有可能是周期利率的高点,相比上一轮5.25%的高点,低了将近一半。

回顾过去近40年的时间里,每一轮周期的高点越变越低,从20%降到了10%,从10%降到了5%,可能又从5%降到了2.5%。

放眼全球,货币政策对实体经济的调节空间越来越小,利率中枢不断下移,背后的原因是债务在不断膨胀,实体经济对加息的承受能力越来越弱。

当你负债100元的时候,5%利率只需要5元利息。利率下调至1%,负债500元的利息也是5元,就会有负更多债的冲动。

但是当你负债从100元增加到500元时,如果利率重新调回5%,利息就会变成25元。

如果利润增速赶不上利息增速,就没有所谓的偿债能力。利率上调至3%,利润可能就覆盖不了利息。

而且大部分人都会按照低利率来计算自己的偿债能力,谁又会管以后利率将上调到什么程度?

所以利率在一次次降息之后,越降越低。

2008年次贷危机,美国利率破天荒降到接近零利率的0.25%。

利率已无多少向下调整的空间,美联储只能启动量化宽松政策。

量化宽松说白了也是放水,降息是从价的角度为经济放水,量化宽松则是从量的角度为经济放水。

美联储通过不断印钱购买国债和住房抵押贷款支持债券的方式,把钱投放到市场当中。

次贷危机之后的10年时间,美联储的资产负债规模变成原来的4倍,也就是10年时间美联储印了近3倍的钱。

而且量化宽松的钱是基础货币,美联储的3倍意味着市场的N倍。

在美国的带领下,全球也在不断重复放水之路。

天量的流动性和低廉的货币加剧了全球债务膨胀的速度,2017年末全球债务总额高达238万亿美元,达到次贷危机之前的2倍。

如今,我们都意识到了:货币宽松就像毒品一样,染上了就难以戒掉。每次尝试戒毒,都会被不可抗拒的力量拉回去复吸。

越吸身体越虚弱,最后积重难返。

上一次敢于打破魔咒的是沃尔克,他把利率上调至史无前例的21.5%。但随着格林斯潘接任美联储主席,美国利率再无高点。

过去的10年时间,美国一共进行了4轮量化宽松。每一轮出现的原因都一样,短暂复苏的经济再次陷入困境。

这一次,谁也无法保证美国会不会出现第5轮量化宽松。

作为前车之鉴的日本,量化宽松实施至今已经持续18年,久久无法退出,利率也调整至负利率。

历史总是惊人的相似,中国也一样。

回顾次贷危机之后,中国提出了“四万亿刺激计划”。短暂的经济复苏随后陷入困境,便有了接下来的3轮放水加杠杆。

后面的种种故事,相信大家也都感同身受了。

全球进入低利率和流动性泛滥时代,人们对货币收益越发失望,寄望于在资产收益上获得暴富的机会。

但近年来全球量化宽松的钱,几乎都被房子吸走了。

次贷危机之前,最热的是房子,次贷危机之后,最热的还是房子。

因此再多的钱也难以去到实体经济,这就是为什么每一次量化宽松得到的结果都是短暂的经济复苏。

如今全球房价站在历史的高位上,穷人买不起房,富人却靠卖房赚钱,房价泡沫在不断地膨胀。

加息使得经济再次陷入困境,全球谋求降息自救,中国到底跟不跟?

这个问题,其实取决于中国对改革的决心有多大。

中国的货币政策很多时候都是根据自己的实际情况制定,因为特殊的体质决定中国有一定能力不需要理会其他国家。

去年中国的货币政策首先进入边际宽松,表面上没有直接降息,而是通过降准压低了市场利率。

货币没有大幅扩张,缺钱的地方还是在违约。

因为中国现在是总量政策,所以即便降息了,也还要看货币的量有没有暴增。

房地产调控在去年年末虽有所松动,但仍处于严格的调控当中,地方棚改的目标也出现大幅下调。

2019年,中国需要寻找一个微妙的平衡点,促增长虽然很重要,但不能摆脱的前提一定是防风险。

所以今年房地产不会有暴涨的春天,劣币也没有追逐良币的春天,促增长更多的偏向于结构调整和质量升级。

包括中国在内,全球任何一个憋不住的国家确实可以再来一轮降息潮,降不了息的还可以量化宽松,并以此推迟危机的到来。

如果再放一轮水,再推高一次资产泡沫,或许最终受益的还是房子。因为也只有房地产的体量,可以承载天量货币。

但是,降息之后呢?

货币宽松透支的是主权货币的信用,主权货币信用背后透支的却是政府的信用。

房子承载了所有的货币,也就是承载了政府的信用。不管暴涨还是暴跌,最终伤害的还是政府自己。

接下来我们更害怕的其实不是经济危机,而是人性的危机,是世界各国政治民粹化的危机。

实际上,民粹兴起酝酿的是比经济危机更大的危机,如欧洲的黄背心运动、美国的边境墙冲突、委内瑞拉一国两总统等等。

背后是贫富差距的扩大,是越来越弱的实体经济。财富分配如果越来越不平衡,人心就会越来越浮躁。就行鲁迅先生说的那样:不在沉默中爆发,就在沉默中灭亡。

所以,我们也能看到高层一直在强调“底线思维”。

这一方面是在为可能出现的全球极端危机做好准备;另一方面,也表明在经济政策上的适度放松并不意味着在金融监管上的放松。

综上所述,对于楼市的答案,还是菜导一再强调的那样:炒楼致富已无可能,刚需入手最好等今年2季度之后。

毕竟,在各种不确定性还没有真正尘埃落定之前,挺住,意味着一切。