一个都跑不掉!金融业“大清算”来了!更可怕的是......

一个都跑不掉!金融业“大清算”来了!

在当代汉语体系里,“勿谓言之不预也”,是最高规格的警告。

它的含义是,“世上没有后悔药,别说没有提醒过你。”这句话的版权属于太平天国的“忠王”李秀成,出自他的《再致上海各领事书》。中国当年对印度和越南开战之前,都用这句话发出过最后通牒。

种种迹象显示,官方对金融圈的“野蛮人”的警告,也达到了“勿谓言之不预也”的程度。最近有两名金融高官发出了这种警告。

第一次是银监会主席郭树清,时间是2018年1月17日,方式是通过“人民日报专访”的形式,在《人民日报》二版头条的位置(见上图)做出了如下喊话:

当前的主要问题是规范的股东管理和公司治理没有同步跟上。既存在股东不作为、不到位,从而导致“内部人”控制问题;也发生了少数股东乱越位、胡作为,随意干预银行正常经营的问题。有的股东甚至把银行当作自己的提款机,肆意进行不正当关联交易和利益输送。

少数不法分子通过复杂架构,虚假出资,循环注资,违规构建庞大的金融集团,已经成为深化金融改革和维护银行体系安全的严重障碍,必须依法予以严肃处理。

第二次是1月31日,保监会通过官网公布了保监会副主席陈文辉在厦门一次会议上的讲话,以下几句话值得关注:

必须深刻反思过去一段时间行业个别激进公司存在的问题,……避免重蹈覆辙。具体包括以下十个方面问题:个别公司股权结构复杂及公司治理失效,实际控制人凌驾于公司治理和内部控制之上;个别公司资本不实和股东占款,实际控制人挪用占用保险资金,自我注资、循环使用、虚增资本;……个别公司非理性举牌和大肆跨境并购;有的公司将保险资金投向层层嵌套产品,放大杠杆,形成资金池,底层资产不清,具体投向模糊……

未来一个时期,保险资金运用应当遵循的基本规律和原则主要包括:……要牢牢树立依法合规意识。国家法律和监管制度是红线,决不允许出现所谓的“特殊”公司,任何机构挑战法律的权威和监管的底线,都要付出追悔莫及的代价。……要培育审慎稳健的投资文化。投资标的应当以固定收益类产品为主,股权等非固定收益类产品为辅;股权投资应当以财务投资为主、战略投资为辅;即使进行战略投资,也应当以参股为主。

由此可见,无论是陈文辉还是郭树清,最强硬的表态针对的都是一些民营的、被称为“野蛮人”的金融机构。他们的主要特征是:

1、实际控制人挪用资金、自我注资、循环使用、虚增资本,把金融机构当做自己的提款机、印钞机;

2、通过特殊手段,一度获得了在金融市场上呼风唤雨的特权,搅乱了金融秩序;

3、违规构建了庞大的金融集团,已经成为深化金融改革和维护银行体系安全的严重障碍。

对此,官方的态度是:必须依法予以严肃处理,让他们“都要付出追悔莫及的代价”。

也就是说,对于过去几年出现的金融乱象,国家要做一次总的清算。这些乱象不仅仅包括“野蛮人大闹股市”,还包括2015年股灾和股灾救市里暴露的乱象,近年来大规模的资本外逃,以及金融监管层的腐败问题等等。

清算先从重构金融监管体制开始,国家已经成立了“国务院金融稳定发展委员会”,强化人民银行宏观审慎管理和系统性风险防范职责,以各地“金融办”为基础设立地方“金融监管局”,同时加大了金融反腐力度。

当这些工作基本就绪之后,对于“违规构建的庞大金融集团”的清理会全面展开。一些充满原罪的金额大鳄,将“付出追悔莫及的代价”。

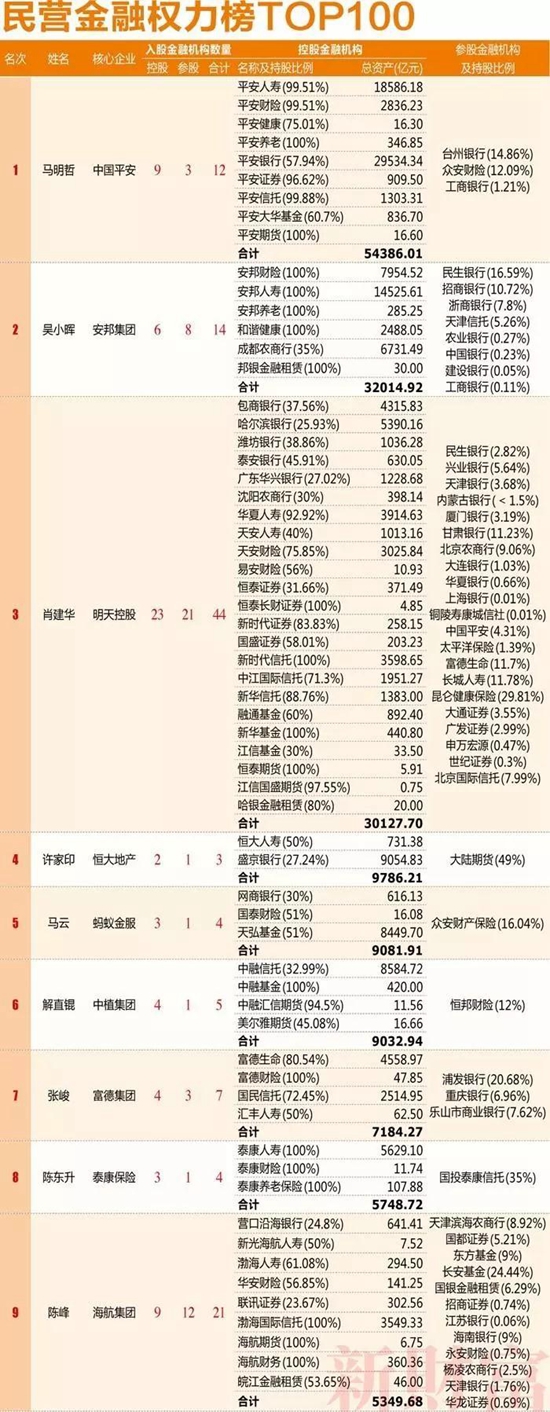

至于谁是“违规构建的庞大金融集团”,其实大家心里多少都有点数,下面不妨提供一份《新财富》杂志2017年7月发布的《民营金融权力榜TOP100》(资料截至2016年末)。

不是说上榜的民企都有问题,而是说“违规构建的庞大金融集团”基本上就在这份名单里面,大家不妨看一下:

震惊!中纪委为何说金融监管“猫鼠一家”?

2018年1月份,反腐在中国金融领域不断深入推进。

1月中旬前后,第十九届中央纪律检查委员会第二次全体会议公报发布,“金融信贷”一词的首次出现,被看作是腐败问题的重点领域和关键环节。有分析人士认为,中纪委直指“金融信贷”是金融反腐走向了深水区——总规模已超240万亿元的银行业。

1月30日,中纪委官网刊发中央纪委驻中国人民银行纪检组组长徐加爱署名文章,明确谈到,当前,金融领域出现一些重大风险隐患,比如金融监管中的“猫鼠一家”、出现大量“无照驾驶”,以及众多非法集资等金融乱象,给人民群众带来重大损失。

为何出现“猫鼠一家”?

本该抓老鼠的猫玩忽职守,居然跟耗子混在一起,本该严格审核的裁判员,居然放体检不合格的队员入场,“猫鼠一家”、“无照驾驶”,这些金融乱象在徐加爱看来,这其中有体制机制需要完善的问题,但说到底是人出了问题,在“四个自信”和“四个意识”上出了问题,是全面从严治党不力的集中体现,是党的领导虚化、党的建设缺失、党的意识淡薄的具体表现。

金融,国之重器,现代经济体系的核心,说白了就是事关国家政府和人民群众的“钱袋子”,而金融业是权贵最集中、最活跃的地方,也是最容易攫取财富的地方,一旦金融监管中的“人出了问题”,在“四个自信”和“四个意识”上出了问题,不仅会扰乱市场秩序,也会扰乱民心,扰乱国家稳定。

中国银行国际金融研究所高级研究员李佩珈告诉中新社国是直通车记者,金融行业是大量资金集中的地方,具有排他性和垄断性,监管者对于被监管者有着影响后者收益和经营的绝对权力,而后者又有收买俘获前者的强烈动机,一旦身处监管机构的人员不作为、无效作为,甚至是沦陷在糖衣炮弹之下,就容易形成“猫鼠一家”的危险局面。

“猫鼠一家”表现在哪?

经济学家宋清辉在接受中新社国是直通车记者采访时表示,金融监管中的“猫鼠一家”主要表现在金融部门监管层和金融机构管理层的一系列腐败行为上面,内部的监管者与外部被监管者中的不法分子相互勾结、狼狈为奸,给金融机构带来巨大的风险。

看看今年1月份银监系统的整治重拳,共发出491张罚单,罚没资金近6.5亿元,这一金额已接近去年全年的近五分之一,这其中票据业务是打击重灾区。

1月27日,甘肃银监局公布对辖内邮储银行武威市分行及其文昌路支行的共计9050万元的巨额罚单,处罚案由就是违法违规套取票据资金。

银监会对此表示,这是一起银行内部员工与外部不法分子内外勾结、私刻公章、伪造证照合同、违法违规办理同业理财和票据贴现业务、非法套取和挪用资金的重大案件,牵涉机构众多,情节十分恶劣,严重破坏了市场秩序。

再看看去年4月,证监会公布的一个案子:前深圳证券交易所工作人员、股票发行审核委员会兼职委员冯小树利用岳母、小姨子名义突击埋伏拟上市公司,获利金额达2.48亿元。证监会决定没收冯小树违法所得,并顶格处以2.51亿元罚款。同时对其采取终身市场禁入措施。

发审委是中国资本市场的“守门人”,掌握着公司上市发行股票的生杀大权,发审委委员的决定对于一个企业是否能上市掌握着绝对权力,不可避免地给铤而走险者提供了诸多诱惑的空间,而外部被监管者通过送现金、送干股的方式就让“猫”入了伙,让监管权力被金钱腐蚀败坏。

“猫鼠一家”怎么防治?

徐加爱在其署名文章中表示,最近,驻人民银行纪检组先后与240位党委书记、纪委书记深度谈话,大家说到中央专项巡视之后,在人民银行党委、派驻纪检组的努力下,制度建设和基础工作已经有了很大改进,但“宽松软”“灯下黑”等现象还不同程度存在。而派驻纪检组采取直面问题、强力回应、实名通报、刚性执纪、闭卷测试、明查暗访、随机抽查、紧盯不放、专项治理等措施,动真碰硬,收到一些实效。

回顾过去,2015年11月,中央巡视组启动对金融监管机构“一行三会”、五大行等21家金融机构的全面巡视。

2017年9月末,“70”后反腐干将李欣然出任中央纪委驻银监会纪检组组长、银监会党委委员,他是中央纪委系统内部工作了22年之久,从中央纪委研究室干部做到中央纪委第七纪检室主任。

2017年11月,周亮出任中国银行业监督管理委员会副主席、党委委员。周亮此前任中央纪委副秘书长,中央纪委组织部常务副部长、部长等职务。他也是继李欣然后,银监会二度迎来的中央纪委干部。

未来,监管部门应该从金融系统领导班子关键岗位、特别是一把手方面下手去监管、治理,解决所谓的“猫鼠一家”的问题。

图说财经青岛新闻

-

-

-

-