为解决小微企业“续贷难”问题,我国银行业一直在创新还款方式,也推出了循环贷、年审制等产品,但在操作过程中却并非“一帆风顺”。对此,应进一步消除信贷员在“续贷”企业评定方面的顾虑,同时加强申贷调查,防止借“续贷”之名掩盖风险,提升该业务的可持续性——

民营企业、小微企业之所以融资难、融资贵,突出原因之一是“融资周转”成本高。因此,如何创新还款方式、清理不必要的“通道”和“过桥”环节、缩短融资链条,就成为了破解上述“堵点”的必答题。

中共中央办公厅、国务院办公厅2月14日对外发布的《关于加强金融服务民营企业的若干意见》,也剑指“通道”“过桥”环节,要求提高对贷款需求的响应速度和审批时效,对于贷款到期有续贷需求的企业,商业银行要提前主动对接。

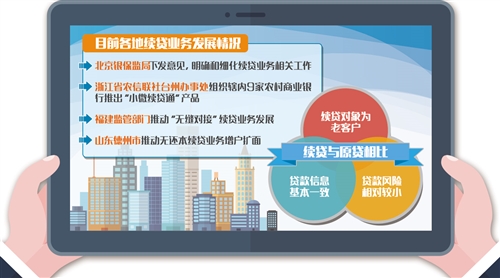

经济日报记者获悉,目前已有部分地区的银行业先行先试小微企业“续贷”业务,并出台了相关管理办法,如浙江台州日前正式推出“小微续贷通”产品,北京银保监局也下发了小微企业续贷业务相关实施意见。在此背景下,“续贷”业务有望在今年形成规模并陆续惠及更多的民营、小微企业。

缩短链条节约成本

按照流动资金贷款发放审批流程,企业需要在贷款到期日还本付息后,再向银行申请新的贷款,从上笔贷款还清到下笔贷款到账,中间需要一定的时间。

然而,除了时间成本,还有一个更为棘手的现实问题——民营、小微企业的融资期限与资金实际运转周期往往不匹配。

例如,企业获得了银行500万元1年期的贷款,按照合同约定,企业前11个月已分期、按时偿还了利息,需要在最后一个月偿还该月利息以及全部本金,但企业却恰好在此时购买了一套价格较高的机器设备,一下子拿不出还本付息的钱。这时,为了保证按时还款、避免出现逾期记录,企业往往会通过社会渠道寻找“过桥”资金,先借钱把这500万元本金及当月利息还清,再去银行申请一笔新的贷款,由此得以持续周转。

别看“过桥”资金的使用期限不长,但成本却很高,企业常常抱怨“倒贷一次多付半年利息”。加之部分社会机构和人员乘虚而入,借机开展高利借贷活动,更进一步抬高了企业的融资成本,恶化了融资环境。

因此,创新还款方式、探索“续贷”业务成为解决上述“堵点”的一剂药方。

记者获悉,作为国家级小微金改试验区和全国民营经济的重要聚集地之一,浙江省台州市已先行先试。在台州银保监分局、浙江省农信联社的指导下,今年年初,浙江省农信联社台州办事处组织辖内9家农村商业银行推出“小微续贷通”产品,企业可在贷款到期前向银行提出“续贷”申请,以新发放贷款结清原贷款,进而实现融资“无缝衔接”且无附加转贷费用。

路桥益中模具有限公司负责人梁赛正是上述创新的首批受益者之一。“我们2018年年初在路桥农商行申请的800万元‘流贷’快到期了,但公司又刚买了厂房,资金偏紧,银行客户经理对此提前开展了尽调,确认公司是因购置厂房、占用大量流动资金才造成的暂时性困难,然后及时为我们办理了‘续贷’。”他说。

在帮助企业缩短融资链条的同时,“续贷”能够为企业节省多少财务成本?

台州银保监分局党委书记曹光群算了一笔账:就台州农商银行系统而言,如果其还款方式创新产品的占比提升1个百分点,每年就可为小微企业减少融资成本至少645万元。

曹光群表示,“小微续贷通”具有“零周期、零费用、普惠式”3个特点。比如“零费用”,是指银行为企业办理续贷时,新老贷款执行相同的利率政策,不提高或变相提高利率,不收取任何其他附加费用。

确保基层敢贷愿贷

实际上,近年来,为解决小微企业“续贷难”问题,我国银行业一直在创新还款方式,也推出了循环贷、年审制等产品,但在操作过程中却并非“一帆风顺”,甚至落地非常缓慢。

其背后的原因较为复杂,可简单概括为三方面:一是银行部分基层员工“不敢贷”,担心续贷资金出现不良贷款,或担心企业明明具备还款能力却企图搭政策便车逃废银行债务;二是“哪些企业能续贷”这一判定标准也较为模糊;三是在此前的转贷过程中,也出现了个别银行员工企图利用搭桥融资等“倒贷”行为牟取不正当利益的现象,令基层对此业务开展比较谨慎。

在实际操作过程中,如何破解银行基层员工“不敢贷、不愿贷、不能贷”问题?

“为了消除信贷员在‘续贷’企业评定方面的顾虑,为了让‘小微续贷’业务更顺畅地落地生根,我们采用了‘负面清单’管理模式。”曹光群说,即在全面摸排、梳理的基础上,将有欠息欠贷等不良记录、生产经营不符合国家产业发展方向或环保政策、经营状况不符合监管要求的企业列入“负面清单”,除此以外,在台州农商银行系统开户的企业均可办理“小微续贷通”。

一定程度上来看,这实现了“零门槛”的准入条件,有助于推动业务稳定发展。据悉,台州银保监局目前正在起草文件,准备在此基础上,全面推动“续贷”业务落地。

严禁掩盖风险

值得注意的是,尽管在降成本、去通道等方面效果显著,但有些金融机构开展“续贷”业务也十分谨慎,主要因为要防止“借续贷之名来掩盖、延缓风险暴露”这一潜在问题。

那么,在“续贷”过程中,怎样有效地防控信贷风险,怎样保证该业务的可持续性?如何保证“续贷”的资产质量?

从台州的实践看,为了有效防范风险,要求经办客户经理必须在贷款之前对申请企业进行全面调查,确认企业资质及生产经营良好,企业主信誉良好,抵质押物不存在被查封、冻结等可能性,确保在临时的转贷贷款发放后,其能够顺利办理抵质押物登记手续且正常“续贷”。

同时强化了企业违规违法成本。如果企业未能按时归还“小微续贷通”资金、支付利息费用,除采取措施追回资金和相关利息费用外,企业还将被列入黑名单,银行系统将不再受理其相关业务申请。

北京的实践也是侧重于加强对相关企业、相关贷款的尽调,来分类实施。北京银保监局2月13日正式下发的《关于进一步推进小微企业续贷业务支持民营企业发展的实施意见》(简称《意见》)中明确要求,银行机构开展续贷业务应坚持正向激励,对于出现临时性经营困难但经营可持续、发展有前景、符合首都核心功能定位的企业,不盲目停贷、压贷、抽贷、断贷,应通过续贷业务帮助企业渡过难关;对于确已无力还款且具有“僵尸企业”特征的企业,严禁以续贷为名掩盖或延缓风险暴露。

该《意见》还明确提出,按照贷款质量五级分类方法,如果企业的原信贷资产质量属于“关注类”甚至已是不良贷款,就应严禁为其办理续贷;如果企业的原信贷资产质量属于“正常类”,可积极支持银行为其办理续贷;对于质量存在明显下降趋势的正常类贷款,应审慎办理续贷。